甲企业为增值税一般纳税人,2018年1月发生下列经济业务:

(1)销售免税货物一批,开具普通发票,取得收入3500元,委托某运输企业(增值税一般纳税人)将货物运送到购买方所在地,支付不含税运费200元,取得增值税专用发票。

(2)销售增值税应税货物,开具普通发票,收取价税合计金额7605元。

(3)为生产免税货物,购进一批原材料,取得增值税专用发票上注明的价款为2000元。

(4)接受咨询服务,取得的增值税专用发票上注明咨询费3000元。

(5)采用以旧换新方式向消费者个人销售金手链2条,新金手链零售价格为14350元/条,旧的金手链含税作价8500元/条,实际向消费者收取差价款5850元/条。

(6)将上月购入的已抵扣进项税额的天然气改变用途,用于职工食堂,账面成本900元(含运费200元)。

已知:甲企业当月取得的相关票据在有效期内均经过主管税务机关认证。

要求:根据上述资料及增值税法律制度的规定,回答下列问题(涉及计算的,列出算式,结果保留到小数点后两位,单位:元)。

(1)甲企业销售免税货物所支付运费负担的进项税额是否可以抵扣?说明理由。

(2)计算甲企业以旧换新业务应确认的销项税额。

(3)计算甲企业当期准予抵扣的进项税额。

(4)计算甲企业当期应缴纳的增值税。

案例分析 甲企业为增值税一般纳税人,2018年1月发生下列经济业务:

发表时间:2018-08-06 来源:新财会 点击:

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

正确答案:(1)不可以抵扣。税法规定,为销售免税货物发生的运费,支付的进项税额不得抵扣。

(2)甲企业以旧换新业务应确认的销项税额=5850÷(1+17%)×2×17%=1700(元)。

(3)业务(4):准予抵扣的进项税额=3000×6%=180(元)

业务(6):应转出的进项税额=(900-200)×11%+200×11%=99(元)

甲企业当期准予抵扣的进项税额=180-99=81(元)。

(4)业务(2):应确认的销项税额=7605÷(1+17%)×17%=1105(元)

甲企业当期应缴纳的增值税=1700+1105-81=2724(元)。

答案解析:

统计:共计1433人答过,

平均正确率80.88%

热门资讯

更多>>-

5月11日上午8点30分,2019年度全国会计专业技术初级资格无纸化考试

-

近日,因贵州省会计继续教育已在逐步启动。新财会为了更好的让学

-

2018年度全国会计专业技术初级资格考试在全国31个省(区、市)和新

-

根据省财政厅 省人力资源和社会保障厅关于印发《贵州省会计专业

-

根据新冠肺炎疫情防控工作要求,经财政部、人力资源和社会保障部

-

根据《关于2021年度全国会计专业技术初级、高级资格考试考务日程

-

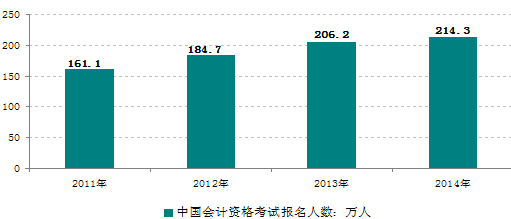

会计人才是我国人才队伍的重要组成部分,是维护市场经济秩序、推

-

贵州2021年初级会计报名时间具体时间暂未公布。根据以往规律,贵

-

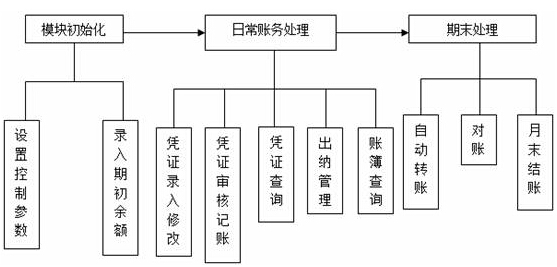

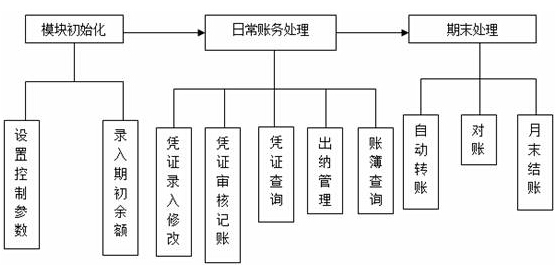

【账务处理模块初始化工作】 账务处理模块基本流程 一、

-

【账务处理模块初始化工作】 账务处理模块基本流程 一、