甲公司为增值税一般纳税人,期初无留抵增值税税额,适用企业所得税税率为25%。甲公司2×16年1月份发生如下经济业务:

(1)1日,甲公司与乙公司(增值税一般纳税人)签订协议,向乙公司销售商品,成本为90万元,增值税专用发票上注明销售价格为110万元、增值税税额为18.7万元。协议规定,甲公司应在当年5月31日将所售商品购回,回购价为120万元。另需支付增值税20.4万元。货款已实际收付,不考虑其他相关税费。

(2)2日,甲公司与丁公司签订分期收款销售合同,向丁公司销售产品50件,单位成本720元,单位售价1000元(不含增值税)。根据合同规定丁公司可享受20%的商业折扣。销售合同约定,丁公司应在甲公司向其交付产品时,首期支付20%的款项,其余款项分3个月(包括购货当月)于月末等额支付。甲公司发出产品并按全额开具增值税专用发票一张,丁公司如约支付首期货款和以后各期货款。

(3)5日,甲公司向丙公司赊销商品200件。单位售价300元(不含增值税),单位成本260元。甲公司发出商品并开具增值税专用发票。根据协议约定,商品赊销期为1个月,6个月内丙公司有权将未售出的商品退回甲公司,甲公司根据实际退货数量,给丙公司开具红字增值税专用发票并退还相应的货款。甲公司根据以往的经验,合理地估计退货率为20%。退货期满日,丙公司实际退回商品50件。

(4)10日,甲公司向戊公司销售产品150件,单位售价680元(不含增值税),单位成本520元,并开具增值税专用发票一张。甲公司在销售时已获悉戊公司面临资金周转困难,近期内很难收回货款,但考虑到戊公司的财务困难只是暂时性的,将来仍有可能收回货款,为了扩大销售,避免存货积压,甲公司仍将产品发运给了戊公司。戊公司经过一段时间的积极运作,资金周转困难逐渐得以缓解,于2×16年6月1日给甲公司开出一张面值119340元、为期6个月的银行承兑汇票。

假设不考虑甲公司发生的其他经济业务以及除增值税和企业所得税以外的相关税费。

根据上述资料,回答下列问题:

(1)根据资料(1),下列各项表述中正确的有( )。

A、1月1日甲公司应确认主营业务收入110万元

B、1月1日甲公司应确认其他应付款110万元

C、1月1日甲公司应确认递延收益10万元

D、1月31日甲公司应确认财务费用2万元

(2)2×16年1月2日,甲公司向丁公司销售产品时应确认主营业务收入( )元。

注册税务师后续课程获取务必加QQ群:264723188,不加群无法保证后续更新,后果自负! 中级,注会,初会,高会,税务师,经济师等面试押题购买**联系qq:850375006

A、8000

B、10000

C、40000

D、50000

(3)针对事项(3),甲公司在退货期满日收到丙公司实际退回商品50件时,应冲减( )。

A、主营业务收入15000元

B、主营业务成本10400元

C、预计负债1600元

D、应交税费—应交增值税(销项税额)510元

(4)甲公司2×16年1月份应交增值税( )元。

A、14790

B、17340

C、31790

D、221340

(5)甲公司2×16年1月份应确认主营业务收入( )元。

A、88000

B、187000

C、190000

D、199000

(6)上述经济业务对甲公司2×16年度利润总额的影响金额是( )元。

A、-66000

B、-16500

C、16500

D、66000

计算分析 甲公司为增值税一般纳税人,期初无留抵增值税税额,适用企业所得税税率为25%。甲公...

发表时间:2017-08-09 来源:新财会 点击:

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

正确答案: (1) BD

(2) C

(3) C

(4) D

(5) A

(6) A

答案解析:(1)合同约定甲公司应在当年5月31日将所售商品用固定价格回购,与商品所有权相关的风险和报酬并未转移,不符合收入确认条件,不能确认收入,应作为售后回购处理。甲公司2×16年1月1日确认其他应付款110万元。相关会计分录为:

1月1日

借:银行存款 1287000

贷:其他应付款 1100000

应交税费—应交增值税(销项税额) 187000

在1月至5月的每月月末

借:财务费用 20000[(1200000-1100000)/5]

贷:其他应付款 20000

5月31日

借:其他应付款 1200000

应交税费—应交增值税(进项税额) 204000

贷:银行存款 1404000

(2) 甲公司向丁公司的销售虽然采用分期收款方式,但由于分期付款期限为3个月,因此该项收款不具有融资性质。甲公司应根据扣除商业折扣后的金额确认销售收入。应确认主营业务收入的金额=50×1000×(1-20%)=40000(元)。

(3)根据以往经验能够合理估计退货可能性的附有销售退回条件的商品销售,应在发出商品时确认收入,并在期末确认与估计退货相关的负债。甲公司估计退货为40件(200×20%),期末根据估计退货确认预计负债的金额=40×(300-260)=1600(元)。在退货期满日收到丙公司实际退回商品50件,实际退货超过估计退货的10件(50-40),则应先将原确认的与估计退货相关的预计负债冲回,再冲减超过估计退货的10件商品相关的销售收入和销售成本。相关会计分录为:

1月5日,销售商品时:

借:应收账款 70200

贷:主营业务收入 60000(200×300)

应交税费—应交增值税(销项税额) 10200

借:主营业务成本 52000(200×260)

贷:库存商品 52000

1月31日,确认估计部分销售退回时:

借:主营业务收入 12000(60000×20%)

贷:主营业务成本 10400(52000×20%)

预计负债 1600

退货期满,发生销售退回时:

借:库存商品 13000(50×260)

应交税费—应交增值税(销项税额) 2550

(50×300×17%)

预计负债 1600

主营业务收入 3000(10×300)

贷:银行存款 17550[50×300×(1+17%)]

主营业务成本 2600(10×260)

(4)甲公司2×16年1月份应交增值税=187000+40000×17%+10200+150×680×17%=221340(元)。

注:事项(4)中,甲公司向戊公司销售产品,因近期很难收回货款,则相关经济利益流入的可能性比较小,在1月份不满足收入的确认条件,不能确认收入,但由于甲公司在发出商品时已开具增值税专用发票,相关的增值税纳税义务已经发生,因此需要确认相关的增值税销项税额。

(5)甲公司2×16年1月份应确认主营业务收入=40000+60000-12000=88000(元)。

(6)上述经济业务对甲公司2×16年度利润总额的影响金额=事项(1)(-20000×5)+事项(2)(40000-50×720)+事项(3)[(200-50)×(300-260)]+事项(4)[150×(680-520)]=-66000(元)。

注:甲公司向戊公司的销售于2×16年6月份确认收入。

1月1日

借:银行存款 1287000

贷:其他应付款 1100000

应交税费—应交增值税(销项税额) 187000

在1月至5月的每月月末

借:财务费用 20000[(1200000-1100000)/5]

贷:其他应付款 20000

5月31日

借:其他应付款 1200000

应交税费—应交增值税(进项税额) 204000

贷:银行存款 1404000

(2) 甲公司向丁公司的销售虽然采用分期收款方式,但由于分期付款期限为3个月,因此该项收款不具有融资性质。甲公司应根据扣除商业折扣后的金额确认销售收入。应确认主营业务收入的金额=50×1000×(1-20%)=40000(元)。

(3)根据以往经验能够合理估计退货可能性的附有销售退回条件的商品销售,应在发出商品时确认收入,并在期末确认与估计退货相关的负债。甲公司估计退货为40件(200×20%),期末根据估计退货确认预计负债的金额=40×(300-260)=1600(元)。在退货期满日收到丙公司实际退回商品50件,实际退货超过估计退货的10件(50-40),则应先将原确认的与估计退货相关的预计负债冲回,再冲减超过估计退货的10件商品相关的销售收入和销售成本。相关会计分录为:

1月5日,销售商品时:

借:应收账款 70200

贷:主营业务收入 60000(200×300)

应交税费—应交增值税(销项税额) 10200

借:主营业务成本 52000(200×260)

贷:库存商品 52000

1月31日,确认估计部分销售退回时:

借:主营业务收入 12000(60000×20%)

贷:主营业务成本 10400(52000×20%)

预计负债 1600

退货期满,发生销售退回时:

借:库存商品 13000(50×260)

应交税费—应交增值税(销项税额) 2550

(50×300×17%)

预计负债 1600

主营业务收入 3000(10×300)

贷:银行存款 17550[50×300×(1+17%)]

主营业务成本 2600(10×260)

(4)甲公司2×16年1月份应交增值税=187000+40000×17%+10200+150×680×17%=221340(元)。

注:事项(4)中,甲公司向戊公司销售产品,因近期很难收回货款,则相关经济利益流入的可能性比较小,在1月份不满足收入的确认条件,不能确认收入,但由于甲公司在发出商品时已开具增值税专用发票,相关的增值税纳税义务已经发生,因此需要确认相关的增值税销项税额。

(5)甲公司2×16年1月份应确认主营业务收入=40000+60000-12000=88000(元)。

(6)上述经济业务对甲公司2×16年度利润总额的影响金额=事项(1)(-20000×5)+事项(2)(40000-50×720)+事项(3)[(200-50)×(300-260)]+事项(4)[150×(680-520)]=-66000(元)。

注:甲公司向戊公司的销售于2×16年6月份确认收入。

统计:共计9765人答过,

平均正确率70.34%

热门资讯

更多>>-

5月11日上午8点30分,2019年度全国会计专业技术初级资格无纸化考试

-

近日,因贵州省会计继续教育已在逐步启动。新财会为了更好的让学

-

2018年度全国会计专业技术初级资格考试在全国31个省(区、市)和新

-

根据省财政厅 省人力资源和社会保障厅关于印发《贵州省会计专业

-

根据新冠肺炎疫情防控工作要求,经财政部、人力资源和社会保障部

-

根据《关于2021年度全国会计专业技术初级、高级资格考试考务日程

-

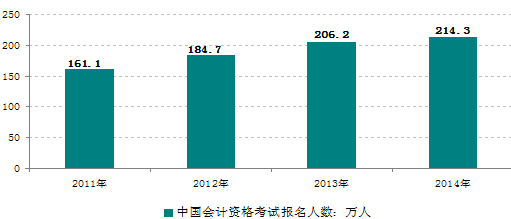

会计人才是我国人才队伍的重要组成部分,是维护市场经济秩序、推

-

贵州2021年初级会计报名时间具体时间暂未公布。根据以往规律,贵

-

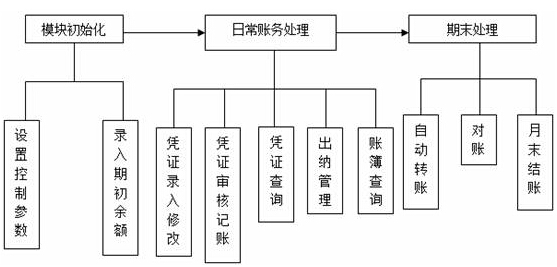

【账务处理模块初始化工作】 账务处理模块基本流程 一、

-

【账务处理模块初始化工作】 账务处理模块基本流程 一、