甲酒厂系增值税一般纳税人,主要经营白酒的生产和销售,2014年10月发生以下经济业务:

(1)进口一辆小汽车,海关审定的关税完税价格为36万元,关税税率25%,缴纳进口环节税金取得完税凭证后将小汽车运回企业,将其作为固定资产供管理部门业务接待使用。

(2)向某商场销售自产白酒80吨,开具普通发票,取得含税收入234万元,另收取包装物押金58.5万元。

(3)采取分期收款方式向某单位销售自产白酒20吨,合同规定不含税销售额共计50万元,本月收取60%的货款,其余货款于下月10日收取,由于该单位资金紧张,甲酒厂本月实际取得价税合计金额23.4万元。

(4)将自产的10吨白酒与某企业换取原材料一批,取得对方开具的增值税专用发票上注明价款25万元、增值税4.25万元。已知该批白酒的实际生产成本为1.2万元/吨,最低不含税销售价格为2.2万元/吨,平均不含税销售价格为2.5万元/吨,**不含税销售价格为3万元/吨。

(5)生产一种新型白酒1吨,将其全部赠送给关联企业,已知该种白酒没有同类产品的销售价格,生产成本为1.5万元。

其他相关资料:小汽车的消费税税率为9%;白酒的消费税税率为20%加0.5元/斤,成本利润率为10%。

要求:根据上述资料,回答下列问题。(2015年考题)

(1)甲酒厂进口业务应缴纳进口消费税( )万元。

A.3.73

B.4.45

C.10.77

D.10.05

(2)甲厂采取分期收款方式销售白酒本月应纳消费税( )万元。

A.6

B.7.2

C.12

D.10

(3)甲厂赠送给关联企业新型白酒应纳消费税( )万元。

A.0.51

B.0.44

C.0.54

D.0.41

(4)下列关于甲酒厂将自产白酒与某企业换取原材料的税务处理表述中,不正确的有( )。

A.应按照平均不含税销售价格计征增值税和消费税

B.应按照**不含税销售价格计征增值税和消费税

C.应按照平均不含税销售价格计征增值税、**不含税销售价格计征消费税

D.应按照平均不含税销售价格计征消费税、**不含税销售价格计征增值税

(5)甲酒厂10月应向税务机关申报缴纳消费税( )万元。

A.72.74

B.66.42

C.72.94

D.62.17

(6)甲酒厂10月应向税务机关申报缴纳增值税( )万元。

A.39.56

B.33.3

C.18.09

D.29.14

案例分析 甲酒厂系增值税一般纳税人,主要经营白酒的生产和销售,2014年10月发生以下经济业务...

发表时间:2017-07-19 来源:新财会 点击:

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

正确答案:(1)B

(2)B

(3)C

(4)ABD

(5)A

(6)A

答案解析:(1)甲酒厂进口业务应缴纳进口消费税=36×(1+25%)÷(1-9%)×9%=4.45(万元)。

(2)纳税人采取分期收款结算方式销售应税消费品的,其消费税纳税义务发生时间为销售合同规定的收款日期的当天。甲酒厂采取分期收款方式销售白酒本月应缴纳消费税=20×60%×1000×2×0.5/10000+50×60%×20%=7.2(万元)。

(3)甲酒厂赠送给关联企业的新型白酒应缴纳的消费税=[1.5×(1+10%)+0.1]÷(1-20%)×20%+0.1=0.54(万元)。

(4)纳税人自产的应税消费品用于换取生产资料和消费资料、投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的**销售价格作为计税依据,征收消费税,按照平均不含税销售价格计征增值税。

(5)业务(2):向商场销售白酒应缴纳消费税=80×1000×2×0.5/10000+(234+58.5)÷(1+17%)×20%=58(万元);

业务(3):应缴纳消费税7.2万元;

业务(4):应缴纳消费税=10×1000×2×0.5/10000+10×3×20%=7(万元);

业务(5):应缴纳消费税0.54万元;

甲酒厂10月应向税务机关申报缴纳消费税=58+7.2+7+0.54=72.74(万元)。

(6)准予抵扣的进项税额=4.25+36×(1+25%)÷(1-9%)×17%=12.66(万元),增值税销项税额=(234+58.5)÷(1+17%)×17%+50×60%×17%+10×2.5×17%+[1.5×(1+10%)+0.1]÷(1-20%)×17%=52.22(万元),甲酒厂10月应向税务机关申报缴纳增值税=52.22-12.66=39.56(万元)。

(2)纳税人采取分期收款结算方式销售应税消费品的,其消费税纳税义务发生时间为销售合同规定的收款日期的当天。甲酒厂采取分期收款方式销售白酒本月应缴纳消费税=20×60%×1000×2×0.5/10000+50×60%×20%=7.2(万元)。

(3)甲酒厂赠送给关联企业的新型白酒应缴纳的消费税=[1.5×(1+10%)+0.1]÷(1-20%)×20%+0.1=0.54(万元)。

(4)纳税人自产的应税消费品用于换取生产资料和消费资料、投资入股和抵偿债务等方面,应当按纳税人同类应税消费品的**销售价格作为计税依据,征收消费税,按照平均不含税销售价格计征增值税。

(5)业务(2):向商场销售白酒应缴纳消费税=80×1000×2×0.5/10000+(234+58.5)÷(1+17%)×20%=58(万元);

业务(3):应缴纳消费税7.2万元;

业务(4):应缴纳消费税=10×1000×2×0.5/10000+10×3×20%=7(万元);

业务(5):应缴纳消费税0.54万元;

甲酒厂10月应向税务机关申报缴纳消费税=58+7.2+7+0.54=72.74(万元)。

(6)准予抵扣的进项税额=4.25+36×(1+25%)÷(1-9%)×17%=12.66(万元),增值税销项税额=(234+58.5)÷(1+17%)×17%+50×60%×17%+10×2.5×17%+[1.5×(1+10%)+0.1]÷(1-20%)×17%=52.22(万元),甲酒厂10月应向税务机关申报缴纳增值税=52.22-12.66=39.56(万元)。

统计:共计7802人答过,

平均正确率72.82%

热门资讯

更多>>-

5月11日上午8点30分,2019年度全国会计专业技术初级资格无纸化考试

-

近日,因贵州省会计继续教育已在逐步启动。新财会为了更好的让学

-

2018年度全国会计专业技术初级资格考试在全国31个省(区、市)和新

-

根据省财政厅 省人力资源和社会保障厅关于印发《贵州省会计专业

-

根据新冠肺炎疫情防控工作要求,经财政部、人力资源和社会保障部

-

根据《关于2021年度全国会计专业技术初级、高级资格考试考务日程

-

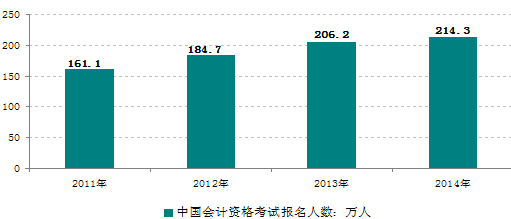

会计人才是我国人才队伍的重要组成部分,是维护市场经济秩序、推

-

贵州2021年初级会计报名时间具体时间暂未公布。根据以往规律,贵

-

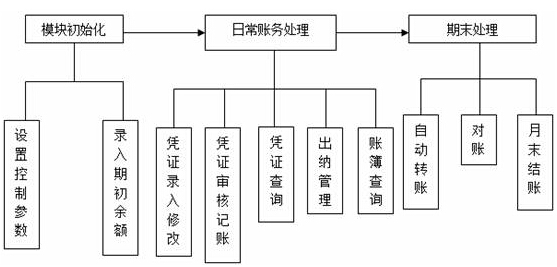

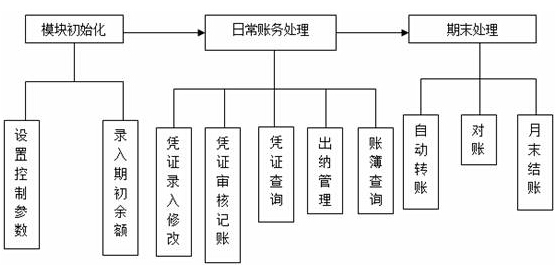

【账务处理模块初始化工作】 账务处理模块基本流程 一、

-

【账务处理模块初始化工作】 账务处理模块基本流程 一、