某市一房地产开发企业在2015年1月~9月中旬开发写字楼一栋,在开发写字楼的过程中,相关财务信息如下:

(1)取得土地使用权支付金额400万元,发生房地产开发成本1600万元。

(2)9月~12月将写字楼全部销售,销售合同记载收入5600万元,缴纳相关税费308万元。

(3)2015年年初企业自用的房产原值为5000万元,该公司从2015年3月1日起将一栋原值为1000万元的自用房产对外出租,租赁合同约定每月租金10万元,租赁期限10个月。

(4)期间费用:销售费用500万元(其中广告费200万元)、管理费用620万元(未含印花税和房产税)、当年开发写字楼的借款利息支出80万元,能提供金融机构证明且未超过按商业银行同类同期贷款利率计算的金额。

(注:计算房产余值的扣除比例为20%,计算土地增值税时其他开发费用的扣除比例为5%)

要求:根据上述资料回答下列问题:

<1> 、2015年该房地产企业应缴纳房产税、印花税共计是( )万元。

A、2.9

B、52

C、52.9

D、54.9

<2> 、2015年计算土地增值额时应扣除的地价款、开发成本和开发费用共计( )万元。

A、1680

B、1780

C、2080

D、2180

<3> 、2015年该房地产开发企业应缴纳土地增值税( )万元。

A、931.6

B、940.4

C、971.4

D、991.6

<4> 、2015年该房地产开发企业可以扣除的广告费是( )万元。

A、200

B、228

C、230

D、253

计算分析 某市一房地产开发企业在2015年1月~9月中旬开发写字楼一栋,在开发写字楼的过程中,...

发表时间:2017-07-16 来源:新财会 点击:

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

正确答案: <1>D

应缴纳的房产税=(5000-1000)×(1-20%)×1.2%+1000×(1-20%)×1.2%÷12×2+10×10×12%=52(万元)

应缴纳的印花税=5600×0.5‰+10×10×1‰=2.9(万元)

合计=52+2.9=54.9(万元)

<2>D

地价款=400(万元)

开发成本=1600(万元)

开发费用=80+(400+1600)×5%=180(万元)

地价款、开发成本和开发费用共计=400+1600+180=2180(万元)

<3> B

准予扣除项目=2180+308+(400+1600)×20%=2888(万元)

增值额=5600-2888=2712(万元)

增值率=2712÷2888×****=93.91%

土地增值税=2712×40%-2888×5%=940.4(万元)

<4> A

广告费扣除限额=(5600+10×10)×15%=855(万元)大于实际发生额200万元,据实扣除200万元。

答案解析:登录查看

统计:共计9365人答过,

平均正确率80.97%

热门资讯

更多>>-

5月11日上午8点30分,2019年度全国会计专业技术初级资格无纸化考试

-

近日,因贵州省会计继续教育已在逐步启动。新财会为了更好的让学

-

2018年度全国会计专业技术初级资格考试在全国31个省(区、市)和新

-

根据省财政厅 省人力资源和社会保障厅关于印发《贵州省会计专业

-

根据新冠肺炎疫情防控工作要求,经财政部、人力资源和社会保障部

-

根据《关于2021年度全国会计专业技术初级、高级资格考试考务日程

-

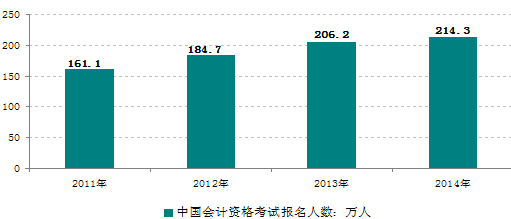

会计人才是我国人才队伍的重要组成部分,是维护市场经济秩序、推

-

贵州2021年初级会计报名时间具体时间暂未公布。根据以往规律,贵

-

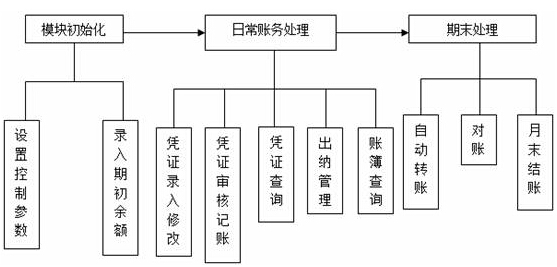

【账务处理模块初始化工作】 账务处理模块基本流程 一、

-

【账务处理模块初始化工作】 账务处理模块基本流程 一、